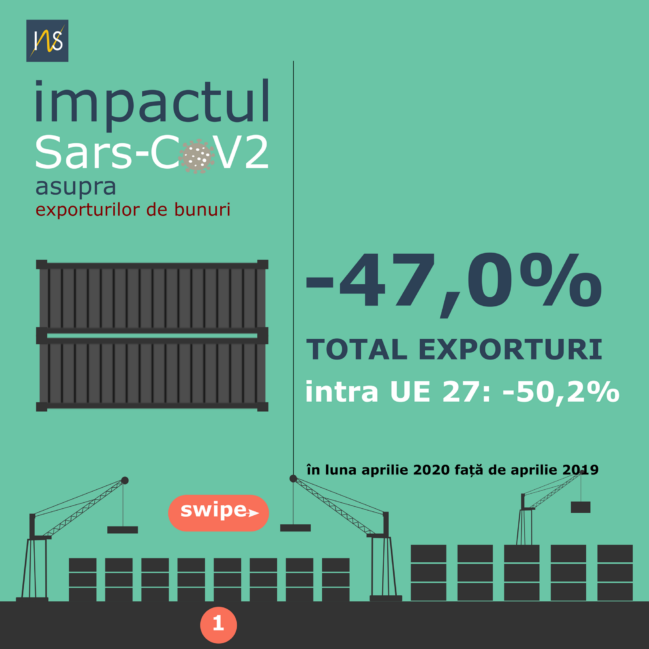

As Romania posted a negative foreign direct investment (FDI) inflow in 2020, we should look the solutions for recovery on the short and medium term. Romania must act decisively to retain its attractiveness, Romania has registered a decline of FDI of 454 million euro at the end of April, compared to a positive evolution of 2.16 billion euro in the first four months of 2019.

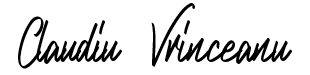

Exporturile au scăzut în aprilie 2020 cu 47%, la 2,93 miliarde euro. Această erodare are la bază, evident, declinul exporturilor intracomunitare cu 50,2% an/an la 2 miliarde euro, în contextul restricţiilor din tarile europene, principalul partener de business al României: peste 70% din exporturile țării sunt către piețele UE.

Exporturile de bunuri și servicii vor înregistra o contracție semnificativă în 2020. Speranța noastră este să își reia traiectoria de creștere din 2021, însă cel mai probabil acest lucru se va întâmpla în condițiile unei dinamici estompate.

Aproape trei din patru societăți care au depus cereri de obținere credite în cadrul programului IMM Invest au o situație financiară stabilă și un risc de a intra în insolvență de la mediu spre scăzut, este concluzia unui studiu realizat de Termene.ro, platforma care oferă informații actualizate în timp real despre datele financiare și juridice ale companiilor.

Foreign direct investment (FDI) to Romania at the start of 2020 was 70% less than the same period in 2019. This slow start to the year will only be amplified as the health crisis deepens. In this uncertain times, let’s look to a SWOT analysis, a strategic way to overlook strengths, weaknesses, opportunities and threats for future FDI in Romania.

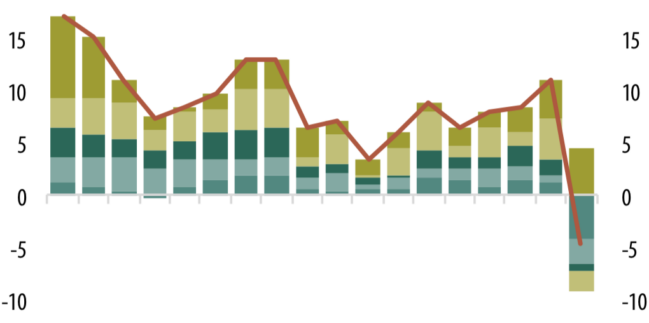

UPDATE 7 iulie 2020: realitatea din business – cel mai probabil avem un scenariu de revenire a economiei în formă U

Camera de Comerţ Americană în România (AmCham România) afirmă că anul 2020 este unul atipic din punct de vedere economic, din cauza pandemiei COVID-19: 45% dintre participanţii la un studiu consideră cel mai probabil un scenariu de revenire a economiei în formă de U, în timp ce jumătate din companii nu au în plan noi investiţii în 2020. De asemenea, doar 11% dintre companiile mari se aşteaptă la o revenire rapidă după şocul pandemic, în formă de V!

Forma literei U se referă la o revenire economică care presupune că întreruperile și restricțiile ar dura mai mult, iar activitatea economică ar stagna și mai mult. Modelul de revenire în U presupune că unele activități rămân în pauză, gradul de ocupare a forței de muncă stă temporar sub nivelul de dinainte de pandemie, iar activități sociale precum ieșitul la restaurant sau călătoriile nu revin la normal.

—————————————————–

Tot aud această idee că economia va începe să-și revină din criză în maximum două luni. Mai ales de la ministrul Finanțelor, care spune că a văzut o scădere puternică, dar nu atât de rea “cum cred unii”. El mai spune că economia își va reveni puternic, că vom avea o evoluție (grafică) în V.

Aproape jumătate din cele peste 7.600 de societăți comerciale care au solicitat Certificate de Situații de Urgență până în acest moment sunt societăți care aveau un risc scăzut de a intra în insolvență înainte de izbucnirea pandemiei COVID-19.

Exporturile firmelor suferă foarte mult care urmare a evoluției COVID-19. Doar că în contextul unei iminente crize economice, situația firmelor românești se va înrăutăți, iar internaționalizarea, mentalitatea “Born Global” și exporturile for deveni mai relevante ca niciodată. Prin urmare, antreprenorii și managerii care vor planta semințele internaționalizării în următorul an își vor proteja companiile pentru viitoarele perioade incerte.

Projections of the economic impact of COVID-19 are becoming more serious by day. Both greenfield investment projects and expansion investments will be affected by this new reality.

Do you have difficulties in filling ICT vacancies? You are not alone. Many enterprises that recruited or tried to recruit tech specialists had difficulties in filling these vacancies.